3月29日は3月期決算企業の「配当落ち」にあたる。日本経済新聞社が3月期決算企業配当予想を集計したところ約3割の企業が増配・復配を予定している。低金利環境が続く中、株価に対する配当金の水準を示す配当利回り(指数用語解説)が高い銘柄を集めた指数に注目が集まっている。配当指数(指数用語解説)に詳しいSMBC日興証券の伊藤桂一チーフクオンツアナリストに指数の見方と注意点について聞いた。

■昨年3月は「例外」

――3月末に大きな配当落ちがあります。今年は増配を予定している企業が多いようですが、どのような相場を予想しますか。

「例年3月は配当落ち日の1カ月くらい前から高配当の銘柄を買う動きが顕著になる。配当をもらえる権利だけ得たら株式を売る『配当取り』の動きが広がり、3月末をピークに株価が軟調に推移するパターンだ。ところが昨年3月は例外的にこのような動きにはならなかった。年初から円高が進み、景気が停滞していたからだ。3月だからといって必ず配当を意識した相場形成がなされるとは限らず、全体的な相場環境に左右される点には注意が必要だ。2017年はいまのところ例年通りになりそうで、高配当銘柄のパフォーマンスが月末にかけて良くなるとみている。今年の日経平均株価の配当落ち分は132円60銭、東証株価指数(TOPIX)で13.70ポイントと予想している」

■景気によって変わる注目度

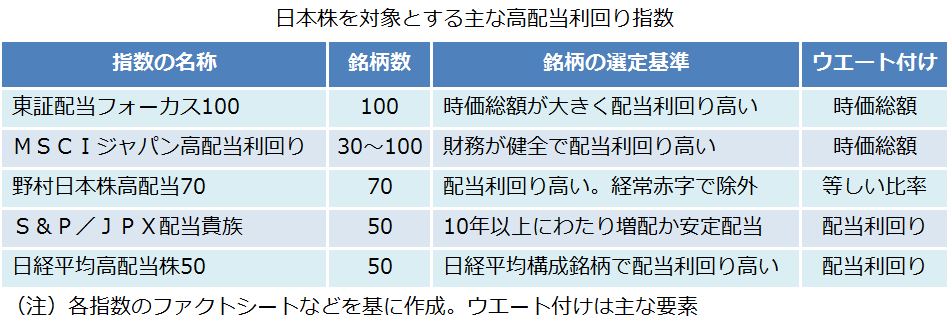

――高配当銘柄に着目した指数が出ています。注目する指数の特徴と活用方法は。

「高配当指数はいわゆるスマートベータ(賢い指数)(指数用語解説)の一つ。様々な指数が登場しているが(表参照)、銘柄を加重する際のウエート付けの方法は様々だ。最も一般的なのが時価総額に応じてウエートを決める方法だ。金融機関にとっては運用が楽な指数だが、急激に株価が上昇すると配当利回りが低くなり、利回りの低い銘柄のウエートが高くなるという矛盾が生じる。そこで銘柄のウエートを等しくした指数や、配当利回りに応じたウエートをつける指数もある。それぞれに(指数提供会社の)『哲学』が反映されているが、どの指数も配当利回りの高い銘柄で構成する点は同じなので値動きはさほど変わらない」

――高配当指数が注目されるのはどんな時でしょうか。

「景気が後退する時期だ。景気が悪く業績が悪化しても配当だけは維持する企業は多いので、配当利回りに注目が集まる傾向にある。一方、景気が良くなる局面では配当よりも企業業績への投資家の関心が高くなり、無配であってもPER(株価収益率)やPBR(株価純資産倍率)に着目した割安株に目がいきやすい。(景気動向に関係なく)企業の成長性が注目されている時も高配当指数への注目度は相対的に低くなる。最近の環境についていえば、国内企業の業績見通しは16年夏ごろから急速に回復しているので、割安株も高配当株も同じような値動きをしている。ただ、成長性の高い銘柄が注目を集め始めると高配当指数の値動きが相対的に悪くなる可能性がある」

「景気変動に加えて、高配当指数に連動した金融商品に投資する場合は金利の変動が最大のリスク要因となる。米国では長期金利が(1年前の)年1%台から現在の2%台に上昇する過程では高配当利回り株の値動きは厳しかった。一方、国内は当面はゼロ金利の環境下で企業が株主還元を重視する傾向は続くだろう。米国金利が一段と上昇し、日本の金利が上昇し始めたら注意が必要だ」

■先高感映す「配当先物」

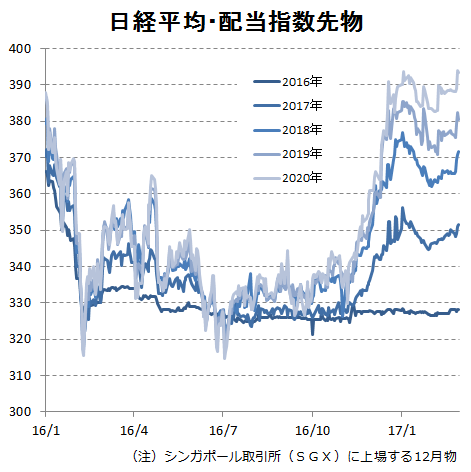

――市場参加者の配当予想を映す指数として「日経平均・配当指数先物」があります。

「17年の配当を反映する17年12月物は投資家の配当の先高感を反映した動きになっている。遠い将来の配当ほどリスクが高まるので配当指数先物は短期より長期の方が通常は低くなるが、日経平均・配当指数先物は長期になるほど高くなっている。(買い手であるヘッジファンドや年金基金などの)投資家が日本企業の将来の業績が明るいとみているか、あるいは最近の株主還元の流れを受けて増配を期待しているからだろう」

(参考情報)日経平均高配当株50指数

(2017年3月10日更新)