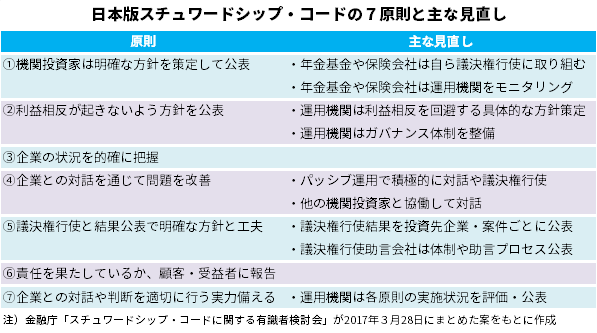

企業の持続的な成長を促すための機関投資家の行動規範「日本版スチュワードシップ・コード」が2014年に導入されてから3年がすぎた。金融庁の有識者検討会は3月28日に見直し案をまとめ、株式などの運用会社が株主総会での個別議案への賛否を開示することなどを求めている。検討会のメンバーで行動規範について詳しい野村総合研究所の堀江貞之上席研究員に、見直しが機関投資家や企業、さらに株価指数に与える影響について聞いた。

■種類株への賛否で生じた疑念

――日本版スチュワードシップ・コードはなぜ見直す必要があるのですか。

「国内機関投資家はコードの受け入れを表明したけれど、実際の行動は不十分だった。信託銀行や生命保険会社などの資産運用会社は(投資先である)事業会社との関係を気にして、議決権行使に手心を加えているとの疑いを海外機関投資家は抱いている。典型例はトヨタ自動車が15年に発行した(5年間売却できない)種類株への賛否だ。海外投資家の多くが反対したのに対し、国内運用会社の大半は賛成した。実際に運用会社に圧力がかかったことはないと信じているが、国内運用会社の対応をみて『(グループ会社と)トヨタとの関係を忖度(そんたく)して賛否を決めたのでは』と疑われてしまった。今回の規範見直し案で、特に利益相反に関する項目が修正された背景にはこうした事情がある」

――議決権行使の個別開示で運用会社の負担は確実に増します。

「総会の議案が判明してから1カ月にも満たない短い期間で新任社外取締役候補の独立性を確認するのはたいへんな作業になる。運用会社が3000社以上ある国内上場企業すべての個別議案について賛否を決めることになれば、自己資本利益率(ROE)(指数用語解説)が一定水準以下の企業の議案に反対するといった『形式主義に陥る』と異論を唱える向きもある。実際、投資先が多いパッシブ運用を手がける機関投資家ほど作業量が膨大になるが、国内の運用会社は賛否を表明しないといつまでたっても利益相反の疑いをかけられ続けるだろう」

■投資家に考える時間を

――規範の見直しを受け、投資対象の企業がやらなくてはならないことはありますか。

「株主総会の議案に対して機械的に賛否を表明されるのが嫌であれば、投資家に考える時間を与えるためにもっと早く個別議案を公表すべきだろう。決算の結果が固まらないと公表できない議案を除けばもっと早く株主に知らせることができるはずだ。例えば、取締役の選任議案は決算を待たなくても出せる」

「スチュワードシップ・コードと15年に導入されたコーポレートガバナンス・コード(企業統治指針)によって国内企業は増配や自社株買いといった株主還元策を拡大した。こうした短期的な施策は悪いことではないが、2つのコードを導入した本来の目的は長期的に企業の収益性を高めることにある。限られた資本をどう使うかというキャピタルアロケーション(資本配分)をよく考え、続ける事業と残す事業を決めることが必要だ。米デュポンのROEは20%を超えるが、収益性を高めようと米ダウ・ケミカルとの経営統合に乗り出した。2つのコードの導入で日本企業の独立社外取締役の数は増えたが、キャピタルアロケーションを変えて収益性を改善した事例は少なく、重要性を理解している経営者はソフトバンクグループの孫正義社長や日本電産の永守重信会長兼社長らごくわずかだ」

――ガバナンスを変えただけでは企業の収益力は高まらないのでは。

「キャピタルアロケーションの大幅な転換は『身内の論理』だけでは実現できない。外部の企業を経営した経験が豊富な独立社外取締役がいるからこそ大胆な決断を下せる。最高経営責任者(CEO)を経験した人が自社の相談役におさまるのではなく、他社の社外取締役になればもっと人材が増えてくる。日本人にこだわらなくてもいい」

■指数が与えるシグナリング効果

――行動規範の見直しは資産運用にも影響を与えるのでしょうか。

「14年から企業統治やROEなどで銘柄を選ぶJPX日経インデックス400の算出・公表が始まり、同指数に連動した投資信託の運用が拡大した。400銘柄に含まれない企業経営者にROEや企業統治を向上させなくてはならないという良い意味でのプレッシャーがかかった。年金積立金管理運用独立行政法人(GPIF)は最近、環境や社会のほか企業統治を重視したESG(指数用語解説)投資に力を入れ始めた。行動規範見直しと並行して、100兆円を超える運用資産があるGPIFの国内株式運用のベンチマーク(指標)の一部が東証株価指数(TOPIX)からESGのような企業価値を重視した新たな指数へと移るだけでも、指数の銘柄に選ばれない企業の株式は売られるという危機感を経営者に与えるシグナリング効果がある。運用資産の規模が小さい機関投資家もGPIFの姿勢から少なからぬ影響を受けるかもしれない」

(2017年4月14日更新)