株式投資の超キホン 日経平均を知ろう!(13)

株式投資を考える皆さんのなかには、配当収入に魅力を感じる人が少なくないでしょう。日本企業でも株主への還元策を強化するため、利益を配当に回す比率を高める動きが目立っています。

配当で得る収入を投資に回し、それを長い期間にわたり、コツコツ続けるとその効果はどうなるでしょう。日経平均株価を1つの銘柄と見立てて考えてみますね。

■日経平均上回る

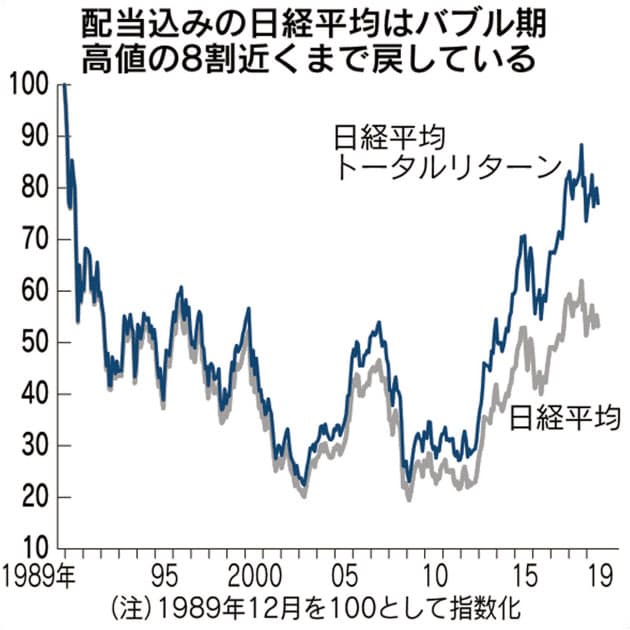

通常の日経平均と、配当を再投資に回した場合の日経平均を比較したのがこのグラフです。

日経平均が史上最高値を記録した1989年の水準を100として2つを比べると、アベノミクスが始まった2013年以降、配当込みの日経平均のパフォーマンスが日経平均を上回り、両者の乖離(かいり)が広がっています。相場が堅調で、日経平均を構成する225銘柄でも配当を増やす傾向が強くなったからでしょう。1989年に日経平均への投資を始めた人は、配当収入も再投資に回し続けたとすると、現時点でピークの8割近い水準まで戻している、ということができます(通常の日経平均は5割強にとどまっています)。

この「配当を再投資した場合の日経平均」は、正式には日経平均株価トータルリターン・インデックスと言います。配当収入を含めた投資成果を日経平均で考えるときに役立ちます。

株式投資では実際に配当を受け取ります。配当込みで日経平均を見れば、実情に近い株式相場の動向を把握できる、というわけです。日本経済新聞社はこの指数を2012年に算出・公表し始めました。データは1979年12月28日の値(6569.47ポイント)を皮切りに、現在、1日1回終値ベースで計算し対外的に明らかにしています。

■配当収入を考慮

ここで株式投資をする皆さんが得る収益を考えてみましょう。まず頭に浮かぶのは、株価の値上がりによる売却益ですよね。株価が1株100円の株式Aを買い、200円まで上がったときに売れば、100円の利益を手にできます。こうした利益は一般的にキャピタルゲインと呼ばれます。

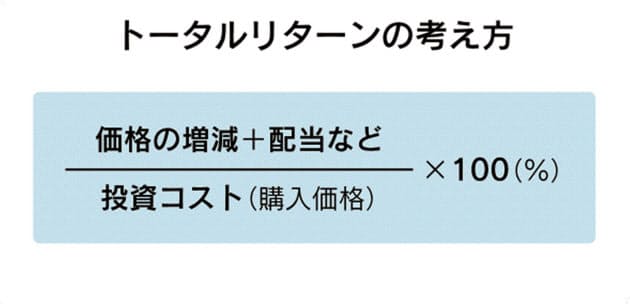

そのほかに得るのが、配当による収入です。この株式Aの年間配当が1株あたり50円とすれば、キャピタルゲインに加えて合計150円の収益を得られます。こうした収益の合計を「トータルリターン」と呼びます。

テレビのニュースや新聞で見聞きする日経平均は配当収益を考慮していません。日経平均トータルリターン・インデックスは日経平均を構成する225銘柄の配当を含んだ株価指数、というわけです。

株式投資の成果は株価の変動だけでなく、配当収益もかかわってきます。得したのか損したのかをはかるには、すべてひっくるめて「トータルリターン」で考えるのが適当だ、と言えるでしょう。

■投資信託も注目

トータルリターンの株価指数は、投資信託の世界でも注目されています。

指数に連動した投信は一般にインデックス投信と呼ばれます(ファンドマネジャーが知見を生かして銘柄をピックアップして運用するタイプの投信はアクティブ投信と言われています)。日経平均に連動した運用を目指す投信は代表例で、こうした投信を買う人はインデックス全体に投資している、と言えます。

大抵、投信を何年も持ち続ける場合、投資家は株価に相当する基準価額が値上がりすれば、キャピタルゲインを得られます。加えて、株式の配当にあたる分配金があれば、その収入も手にしています。年間で得た分配金を翌年の投資に回す場合、基準価額が上昇すれば、投資家が得るリターンは大きくなります。

インデックスに連動した投信を評価するとき、比べる対象として最近、投信業界では日経平均トータルリターン・インデックスを採用する例が増えています。投信自体、投資先の配当を受け取るので、運用成績を比較する対象も配当を含むインデックスを使った方が投資家にとって分かりやすい、という事情があります。

日経平均トータルリターン・インデックスは、前日と当日の収益率をもとに「変化率」を計算し、その前日の日経平均トータルリターン・インデックスの数値に乗じて算出します(通常、配当落ち日時点に配当は確定していないので、日経の予想を用い、実際に支払われる配当と差額があれば確定日の翌営業日に差分を調整します。配当の確定日は日経平均・配当指数と同じく期末配当は定時株主総会日、期末以外の配当は決算発表日とします)。

配当を含めた日経平均を見れば、長期投資でどれだけパフォーマンスが出ているのか把握しやすくなります。日々のデータや過去10年間までのグラフは日本経済新聞社の指数公式サイト「日経平均プロフィル」で確認できます。

(2019年9月19日付日経電子版掲載分更新)